【青色申告とは】

毎日の取引を帳簿に記録(記帳)し、その記帳にもとづいて、正しい申告・納税をおこなうことで、税金の面でさまざまな特典を受けることができる制度です。

所得税法は、納税者の方が自ら税法に従って所得金額と税額を正しく計算して申告し、納税をするという「申告納税制度」が採られています。

個人で商店や飲食店等を営んでいる方(事業所得)、アパートや駐車場などの不動産を貸している方(不動産所得)、農家(農業所得)などは、毎年、2~3月の時期に所轄の税務署に確定申告書を提出し、納税をおこないます。

1年間に生じた所得金額を正しく計算するためには、

売上などの収入金額、仕入れや経費に関する日々の取引の状況を帳簿に記録(記帳)し、取引に伴って作成したり、受け取ったりした書類を一定期間保存しておく必要があります。(青色申告・白色申告問わず)

1年間の所得金額について、記帳にもとづいて、決算書等及び確定申告書を作成し、税務署に申告・納税をしなければなりません。

また、帳簿等の記帳は、単に税金の計算をおこなうだけではなく、なにより事業内容が明確になり、経営の合理化・効率化に大いに役立ちます。

青色申告制度とは、日々の取引を一定の水準で帳簿に記帳し、その帳簿にもとづいて、正しい所得金額や税額を計算し、確定申告をすることで、税金の面で様々な特典を受けることができる制度です。

事業所得者、不動産所得者(事業的規模)、山林所得者などの方々が青色申告をすることができます。サラリーマンの方でも、給与(給与所得)以外に不動産貸付による収入(不動産所得)等があれば青色申告をすることができます。

市町村によっては、国民健康保険料(税)の負担額も大きくかわります。確定申告の必要があるなら、ぜひ青色申告をしましょう。

【青色申告の主要な3つの特典】

〇青色申告特別控除

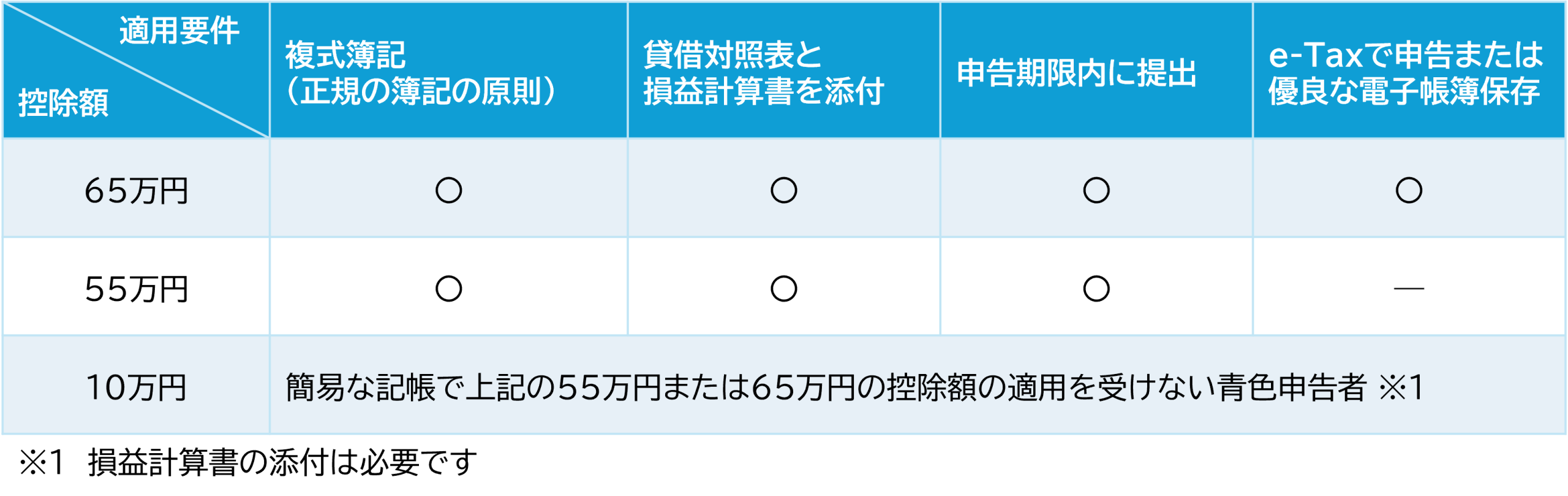

青色申告にすると最高65万円の控除が受けられます。

正規の簿記の原則(一般的には「複式簿記」をいいます)により記帳し、その帳簿にもとづいて、貸借対照表、損益計算書等(青色申告決算書)を作成し、これらを確定申告書に添付して、申告期限内に提出した場合に控除することができます。

◆要件により控除の最高額が異なります

○青色事業専従者給与

事業主と生計を一にしている配偶者や15歳以上の親族が、その事業にもっぱら従事している場合、支払う給与の全額を必要経費にすることができます。

この適用を受けようとする方は、事前に「青色事業専従者給与に関する届出書」を、所定の期限までに、所轄の税務署に提出する必要があります。

○純損失(赤字)の繰越控除と純損失の繰戻還付

所得が赤字になってしまっても、その赤字を翌年以後に繰り越し、3年間黒字の所得から控除することができます。また、赤字が生じた年分の所得金額を前年分に繰戻して、所得税の還付を受けることができます。

【青色申告をはじめるには】

青色申告をはじめるには、事前に『青色申告承認申請書』を、青色申告しようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合や、不動産の貸付けをおこなった場合は、その事業開始等の日から2か月以内)に所轄の税務署に提出する必要があります。

これから起業される方、いま白色申告している方は、節税効果のある青色申告をぜひはじめましょう。

青色申告をおこなうためには、帳簿への記帳が欠かせません。毎日の取引を「複式簿記」や「簡易簿記」で帳簿に記録しましょう。

複式簿記は経営成績を把握する損益計算書はもちろん、財政状態を把握する貸借対照表も作成することができます。

はじめて帳簿をつける方でも会計ソフトを利用すれば、複式簿記に取り組みやすくなります。簡易簿記による記帳では、複式簿記のように貸借対照表を作成することはできません。事業をはじめたばかりの方やはじめて記帳をつける方は、ぜひ複式簿記からはじめてください。

各地の青色申告会では会計ソフトの利用した講習会を開催しています。複式簿記をはじめてみたい方や、不安がある方はお近くの青色申告会へ相談してみましょう。